თუკი ეკონომიკის აღდგენის პროცესში ერთი თანამიმდევრული საკითხი მაინც არსებობს, ეს უდავოდ ანალიტიკოსების, სტრატეგოსებისა და ეკონომისტების კონსერვატიული მიდგომაა აშშ-ის ეკონომიკის მდგრადობის განსჯისას. შესაბამისად, გამონაკლისი არც ინფლაციის მოსალოდნელი მონაცემებია.

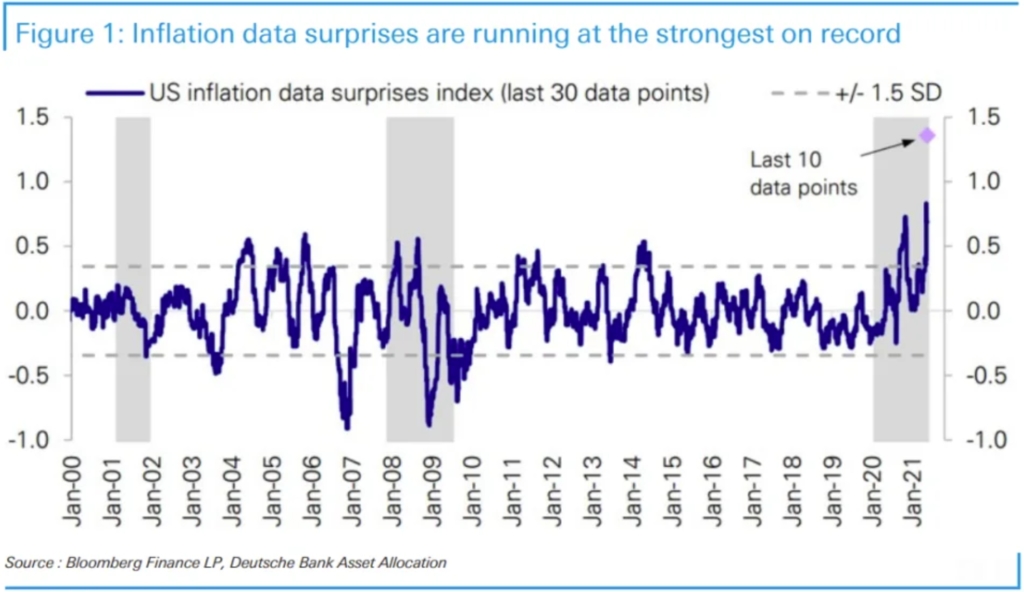

სამშაბათს, კლიენტებისათვის გაგზავნილ მეილში, Deutsche Bank-ის სტრატეგმა, ჯიმ რიდმა, ყურადღება გაამახვილა დიაგრამაზე, რომელშიც ინფლაციის მონაცემები გრაფიკებს სცდება. მან ასევე აღნიშნა, რომ ფინანსური კრიზისისგან განსხვავებით, ფასების კლების მოულოდნელობები არ შეინიშნებოდა პანდემიის რეცესიისას. თუმცა იმავეს თქმა რთულია ფასების ზრდის შოკზე, რომელმაც უკვე მნიშვნელოვნად გადააჭარბა ნებისმიერ წინა ციკლს.

რიდის ხედვით, აღნიშნული გარემოება ეჭვქვეშ აყენებს ეკონომისტებისა და ფედერალური სარეზერვო სისტემის ოფიციალური პირების დაჟინებულ მტკიცებას ინფლაციის ზეწოლის დროებითობასთან დაკავშირებით. „აღნიშნულ ვითარებაში დროებითი ფაქტორების დადანაშაულება საკმაოდ მარტივია, თუმცა ეს ყველაფერი ცნობილი იყო წინა რამდენიმე მონაცემის გამოქვეყნებამდე, შესაბამისად, შეიძლებოდა მათი პროგნოზირებაც“, – განაცხადა Deutsche Bank-ის სტრატეგმა.

საკითხი კიდევ უფრო ზრდის დაძაბულობას ინვესტორებსა და ეკონომისტებს შორის, რაც ზაფხულის ძირითადი ეკონომიკური დებატების საფუძველს წარმოადგენს. ეს დაძაბულობა კი პირველ რიგში ინფლაციის სიძლიერესა და ხანგრძლივობას შეეხება.

საფონდო ბირჟით დაინტერესებული მკითხველებისათვის, Transitory (ქართ. დროებითი, მოკლევადიანი) ყველაზე პოპულარული სიტყვაა ამ პერიოდში ეკონომიკურ სამყაროში. ცენტრალური ბანკირები და ეკონომისტები არამდგრადი ინფლაციის აღწერისას ხშირად იყენებენ სიტყვა Transitory-ს, რაც, მარტივად, არამუდმივს, დროებითს ნიშნავს.

მაგრამ ამ სიტყვის გამოყენება ინფლაციის კონტექსტში მხოლოდ მის მოკლევადიანობაზე მიუთითებს და არა ცვლილების სიდიდეზე. ცენტრალური ბანკირების მხრიდან დროებითობის არგუმენტი ამბობს, რომ წლევანდელ ბაზარზე დაფიქსირებული ფასების ზრდა მომავალ წელს არ შენარჩუნდება. თუმცა ეს მოსაზრება არ გვთავაზობს მითითებას იმის თაობაზე, თუ რამდენად შეიძლება შეიცვალოს ფასები მომავალ წელს.

მიუხედავად ამისა, საფონდო ბირჟაზე საუბრისას ამ ორი იდეის ერთმანეთისაგან გამიჯვნა მაინც შეუძლებელია. სამშაბათს, Morgan Stanley-ის აღმასრულებელმა დირექტორმა, ჯეიმს გორმანმა აღნიშნა, რომ იგი მომავალი წლის დასაწყისში ფედერალური ბანკისაგან საპროცენტო განაკვეთის გაზრდას მოელის.

ინდივიდუალურ ინვესტორებს, ანუ ფინანსური ჟურნალების მკითხველს ამ საკითხთან დაკავშირებით საკუთარი მოსაზრება აქვს. პროგნოზი ინფლაციის ხანგრძლივობასა და მის სიდიდეზე საკმაოდ რთული გასაკეთებელია. თუმცა არ იქნება გასაკვირი, თუკი ეკონომისტები საკუთარ მოლოდინებს ინფლაციასთან დაკავშირებით კიდევ ერთხელ გადახედავენ. განსაკუთრებით მას შემდეგ, რაც აპრილის ანგარიშმა 2008 წლის შემდეგ, სამომხმარებლო ფასების ყველაზე დიდი ზრდა აჩვენა. Deutsche Bank-ის სტრატეგის აზრით კი, მონაცემთა მოულოდნელობისა და მოლოდინების შეფარდება შესაძლოა, დროთა განმავლობაში ეკონომიკის პირვანდელ მდგომარეობასთან დაბრუნებას ნიშნავდეს.

ფინანსურ სამყაროში, გარემოში, სადაც თითქმის არ არსებობს პარალელები, სულ მცირე მიზეზებია საჭირო პროგნოზების ცვლილებებისათვის. Goldman Sachs-ის ეკონომისტის განცხადებით, ფინანსური გარემოს ამჟამინდელი უპრეცედენტო ბუნება ნიშნავს, რომ სხვაგვარი მოლოდინები უნდა გვქონდეს. ჩვენ მზად უნდა ვიყოთ ნორმალურზე უფრო დიდი მოულოდნელობისათვის ეკონომიკურ მონაცემებში მომავალი რამდენიმე თვის განმავლობაში, თუმცა ასევე უნდა მივაქციოთ ნორმალურზე ოდნავ ნაკლები ყურადღება იმას, თუ რა გავლენა შეიძლება იქონიოს ამ მოულოდნელობებმა უახლოეს მომავალში ეკონომიკაზე.