2016 წლის იანვარს საქართველოს პრემიერ-მინისტრმა საგადასახადო კოდექსის ახალი ცვლილებები დააანონსა. აღნიშნული საკანონმდებლო ცვლილებების მიზანია ქვეყანაში ეკონომიკური ზრდის დაჩქარება, ინვესტიციების მოზიდვა, ბიზნესის დაწყებისა და წარმოებისთვის ხელსაყრელი გარემოს შექმნა, გადასახადების ადმინისტრირების სრულყოფა, აგრეთვე დღგ-ით დასაბეგრ ოპერაციებში გამოსაყენებელი ძირითადი საშუალების იმპორტის ხელშეწყობა, საგადასახადო კონტროლისა და დავის პერიოდში საგადასახადო დავალიანების უზრუნველყოფის ღონისძიებების გამოყენების სრულყოფა და საგადასახადო დავალიანების ჩამოწერა.

არის თუ არა საგადასახადო კოდექსის ცვლილებები რევოლუციური? და რა შედეგები შეიძლება დადგეს მას შემდეგ, რაც საკანონმდებლო ცვლილებები განხორციელდება?

დაბალანსებული საგადასახადო ადმინისტრირება

შემოთავაზებული ცვლილებების მიხედვით, საგადასახადო კონტროლს განახორციელებს მხოლოდ საგადასახადო ორგანო. სხვა მაკონტროლებელ და სამართალდამცავ ორგანოებს აეკრძალებათ პირის საქმიანობის საგადასახადო კონტროლის განხორციელება. ვფიქრობ, ეს ცვლილება ხელს შეუწყობს საგადასახადო ადმინისტრირების ლიბერალიზაციას და კიდევ უფრო მეტად აამაღლებს გადამხდელების ნდობას საგადასახადო ადმინისტრირების ორგანოების მიმართ.

აღნიშნული ცვლილებით სახელმწიფო არ კარგავს ადმინისტრირების ბერკეტებს, ფინანსური დისციპლინის დამყარება და კანონიერი ეკონომიკური თამაშის წესების აღდგენა კვლავაც შესაძლებელი იქნება. საგადასახადო ორგანოს ფუნქცია სწორედ საგადასახადო კონტროლის განხორციელებაა, ხოლო სამართალდამცავი ორგანოების როლი, სხვა ფუნქციებთან ერთად, ეკონომიკურ დანაშაულთან ბრძოლა გახლავთ. შესაბამისად, მოხდება ფუნქციების სწორი გადანაწილება, რის შედეგადაც საგადასახადო ადმინისტრირება კიდევ უფრო დაბალანსებული გახდება, რაც ბიზნესის განვითარებას ხელს შეუწყობს.

მოგების გადასახადის რეფორმა

საკანონმდებლო ცვლილებები ეხება, ასევე, მოგების გადასახადს. მოგების გადასახადის ახალი მოდელით, მოგება განაწილებამდე არ დაიბეგრება, დაიბეგრება მხოლოდ განაცემი.

2014 წლის მონაცემებით, მოგების გადასახადი ყველა საგადასახადო შემოსავლის 11.5%-სა და მშპ-ის 2.8%-ს შეადგენს. ახალი საგადასახადო რეჟიმის შემოღებით ნავარაუდევია ბიუჯეტის საშემოსავლო ნაწილის საშუალოდ 400-600 მილიონით შემცირება. მნიშვნელოვანი საკითხია, თუ როგორ ან რის ხარჯზე მოხდება საშემოსავლო ნაწილის კლების კომპენსირება. მოხდება ეს ახალი გადასახადის შემოღების, ბიუროკრატიის შემცირების, გადასახადის განაკვეთის ზრდის, საბიუჯეტო ხარჯების შემცირებისა თუ საგადასახადო ადმინისტრირების გამკაცრების გზით, გაურკვეველია.

საგადასახადო პოლიტიკის კუთხით უნდა გაანალიზდეს და დარეგულირდეს მრავალი საკითხი, მათ შორის: არის თუ არა მოგებიანი აღნიშნული მოდელი კომპანიებისთვის, რომლებიც პირველი 5-10 წელი ზარალს განიცდიან, მაგალითად, ენერგეტიკული კომპანიები, და ხომ არ ხდება მათი არახელსაყრელ მდგომარეობაში ჩაყენება; გრძელვადიანი კონტრაქტის იმპლემენტაციისას, მოგების გადასახადის ძველი და ახალი რეჟიმის პირობებში რა გამოწვევების წინაშე შეიძლება დადგეს გადამხდელი; უნდა გავრცელდეს თუ არა მოგების გადასახადის ახალი მოდელი ბანკებზე და სადაზღვევო კომპანიებზე. ამასთანავე, კანონქვემდებარე აქტები და გადასახადის თავიდან არიდების დამცავი რეგულაციები (Anti-avoidance regulation) საჭიროებს გაანალიზებას დაბეგვრის ახალ რეჟიმთან მიმართებით.

რაც ეხება ცვლილების ამოქმედების ვადას, ვფიქრობ, ახალი დაბეგვრის რეჟიმის შემოღება ფისკალური წლის დასაწყისში უფრო გამართლებული იქნება. ბიზნესის წარმომადგენლებისათვის ანგარიშგება უფრო გამარტივდება, არ მოხდება ფინანსური წლის ორად გაყოფა ძველი და ახალი მოგების გადასახადის რეჟიმის მიზნებისთვის. ასევე, გადამხდელებს, საგადასახადო პოლიტიკის გამტარებლებს ექნებათ გონივრული ვადა ახალი საკანონმდებლო ცვლილებების გასააზრებლად.

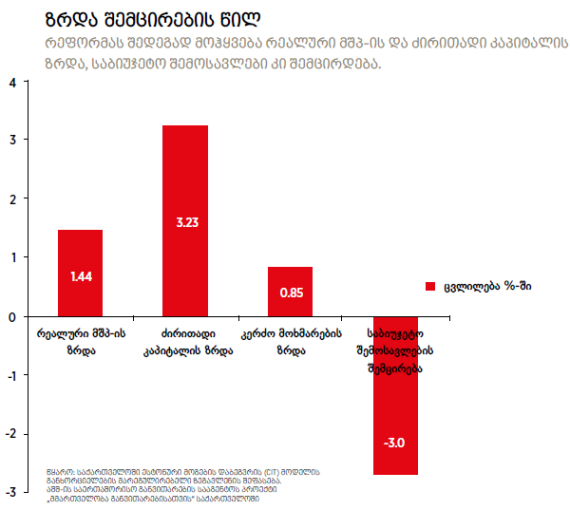

ახალი სისტემის ამოქმედებიდან დაახლოებით წელიწად-ნახევარში მივიღებთ შემდეგ შედეგს: მოგების გადასახადის რეფორმა ხელს შეუწყობს ინვესტიციების ზრდას, ძირითადი კაპიტალის მოცულობა 3.23%-ით გაიზრდება, რეალური მშპ დაახლოებით 1.44%-ით გაიზრდება, კერძო მოხმარება დაახლოებით 0.85%-ით მოიმატებს, რეფორმა წლიური სახელმწიფო ბიუჯეტის დეფიციტს მაქსიმუმ 3%-ით გაზრდის, ასევე, დივიდენდების ნაწილი, რომელთა გატანაც ხდებოდა ქვეყნიდან, შესაძლოა საქართველოში დარჩეს.

საქართველოში მოგების გადასახადის რეფორმის განხორციელებას პოზიტიური მაკროეკონომიკური ეფექტი ექნება. თუმცა, მიუხედავად იმისა, რომ რეფორმა ინვესტიციების სასარგებლოდ მოქმედებს, ეკონომიკაში მიმდინარე სხვა მოვლენებმა, მაგალითად, გაურკვევლობის ან ინსტიტუციური არასტაბილურობის მატებამ შესაძლოა, დაძლიოს რეფორმის შედეგად წარმოქმნილი ზრდის ხელშემწყობი გარემოებები.

დამატებითი დაცვის გარანტიები გადამხდელებისათვის

დღეს მოქმედი კანონმდებლობით, საგადასახადო დავის პერიოდში გადასახადის გადამხდელის საგადასახადო დავალიანების უზრუნველსაყოფად გამოიყენება საბანკო ანგარიშებზე ყადაღის დადება. დავის დაწყებისას საგადასახადო ორგანოს მოქმედი კანონმდებლობა აძლევს საშუალებას, საბანკო ანგარიშზე ყადაღის დადება განახორციელოს ავტომატურ რეჟიმში, თუ არ ხდება გადამხდელის მიერ კანონმდებლობით გათვალისწინებული სხვა უზრუნველყოფის საშუალების წარდგენა სადავო საგადასახადო დავალიანების მოცულობის ფარგლებში. შემოთავაზებული ცვლილებით, საგადასახადო ორგანო ვალდებული ხდება, პირის საბანკო ანგარიშებზე ყადაღის დადებიდან 48 საათში სასამართლოს წარუდგინოს შუამდგომლობა პირის საბანკო ანგარიშებზე ყადაღის დადების დადასტურების შესახებ. სასამართლო ვალდებულია, მომდევნო 48 საათის განმავლობაში გამოიტანოს განჩინება შუამდგომლობის დაკმაყოფილების თაობაზე ან უარყოფის შესახებ. თუ აღნიშნულ ვადაში საგადასახადო ორგანო სასამართლოში არ წარადგენს შუამდგომლობას ან სასამართლო არ გამოიტანს განჩინებას, პირის საბანკო ანგარიშებზე ყადაღის დადების დადასტურების შესახებ, ყადაღა გაუქმებულად ჩაითვლება.

გადამხდელებისათვის იქმნება დამატებითი გარანტია იმისა, რომ ადმინისტრირების ორგანოს მხრიდან არ მოხდება ხელოვნური ჩარევა ბიზნესში და მისი გაჩერება.

საგადასახადო შეღავათი

საგადასახადო კოდექსის ცვლილებები ითვალისწინებს ძირითადი საშუალების იმპორტზე დღგ-ის გადახდის ვადის გადავადებას. იმპორტიორს, რომელიც ძირითად საშუალებებს იყენებს დღგ-ით დასაბეგრ ოპერაციებში, არ მოუწევს იმპორტისას დღგ-ის გადახდა. ამასთანავე, დღგ-ის გადახდის განსხვავებული ვადები დაწესდება საქართველოს მთავრობის მიერ დადგენილი ნუსხის მიხედვით, მთელ რიგ საქონელზე, რომელშიც ძირითადად შედის მანქანა-დანადგარები, მოწყობილობები და სხვა მექანიზმები. აღნიშნული ცვლილებები ხელს შეუწყობს თუ არა ბიზნესის განვითარებას, სადავოა, თუმცა ერთმნიშვნელოვნად შეიძლება ითქვას, რომ საგადასახადო ბაზის შემცირება გარდაუვალია.

საგადასახადო დავალიანებების ჩამოწერა

საკანონმდებლო ცვლილებები ითვალისწინებს საგადასახადო დავალიანებების ჩამოწერას კერძოდ, ჩამოიწერება: 2011 წლის 1 იანვრამდე წარმოშობილი და დღემდე გადაუხდელი საგადასახადო დავალიანების თანხა, თუ გადამხდელს შემდგომ პერიოდში აქტივობები არ უფიქსირდება; 2013 წლის 1 იანვრამდე წარმოშობილ აღიარებულ საგადასახადო დავალიანებაზე დარიცხული საურავი და 2013 წლის 1 იანვრამდე დარიცხული აღიარებული ჯარიმა, აღიარებული გადასახადის თანხის გადახდის პირობით, თუ პირს შემდგომ პერიოდში აქტივობები არ უფიქსირდება; წინასწარი გაანგარიშებებით 2011 წლამდე წარმოშობილი 69,700 გადასახადის გადამხდელის 1,410,407,433.2 ლარის დავალიანება ჩამოიწერება და 2013 წლამდე წარმოშობილი დავალიანებიდან ძირითადი გადასახადის 339,513,617 ლარის გადახდის შემთხვევაში 27,380 გადასახადის გადამხდელს ჩამოეწერება სანქციები 623,570,423 ლარის ოდენობით.

გადამხდელებს ჩამოეწერებათ საგადასახადო დავალიანება და მიეცემათ შესაძლებლობა, განაახლონ შეჩერებული ბიზნესსაქმიანობა. მსგავსი მექანიზმების პერმანენტული გამოყენება იწვევს ნეგატიურ ფისკალურ შედეგს და ხელს უშლის გადასახადის გადახდის კულტურის დანერგვას.

საგადასახადო კოდექსის ცვლილებებს ნამდვილად შეგვიძლია ვუწოდოთ რევოლუციური, თუმცა სახელმწიფოს ხედვა, თუ როგორ უნდა მოხდეს აღნიშნული საკანონმდებლო ცვლილებებით გამოწვეული საბიუჯეტო შემოსავლების მნიშვნელოვანი კლების დაბალანსება, ბუნდოვანია. შესაბამისად, ექნება თუ არა აღნიშნულ ცვლილებებს „ბუმერანგის ეფექტი“ სახელმწიფოსთვის, ამას რამდენიმე წელიწადში შევიტყობთ.